色色男孩 中策橡胶大笔分成“输血”控股鼓吹偿债 28.5亿“补流”削减,IPO远景难测

发布日期:2024-12-24 15:42 点击次数:86

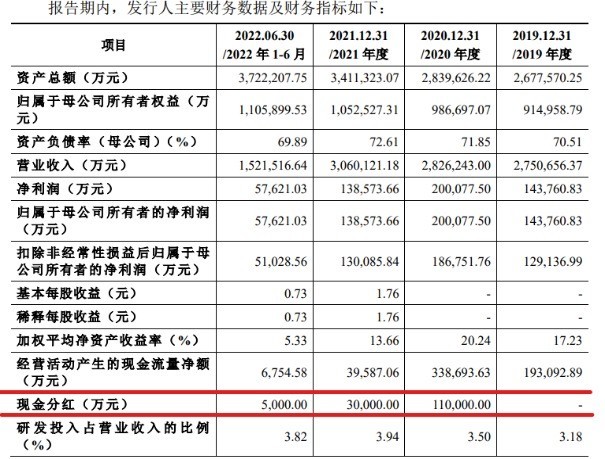

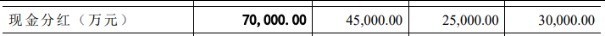

近日色色男孩,国内“轮胎一哥”中策橡胶(A23022.SH)从头更新了一版招股书,公司链接剑指主板IPO。证券之星扎眼到,2020年至本年上半年,公司“大方”分成了28亿元,其中仅在2020年,就实行了三次现款分成,共计11亿元。分成以外,公司还一度拟募资28.5亿元用于补充流动资金。如斯操作也引起了外界的质疑。而在更新版块的招股书中,公司将召募资金的界限从70亿元缩水至48.5亿元,其中公司砍掉了28.5亿元补充流动资金的募投状貌。

财务方面,由于对部分外售客户抓续拉长账期,中策橡胶应收账款盘活率抓续下落,本年上半年降至6.66次,为申报期(2021年至2023年以及本年上半年)内最低。同期身处重金钱的轮胎行业,公司又需要多量的资金干涉,以致申报期内公司金钱欠债率均逾越60%,高于同业业可比公司平均水平。此外公司申报期内的收现比(销售商品提供劳务收到的现款与交易收入的比值)抓续小于1,也一定程度上反应出中策橡胶的盈利质料存在不及。

募资缩减30.71%

中策橡胶主要从事全钢胎、半钢胎、斜交胎和车胎等轮胎居品的研发、出产和销售。旗下领有“向阳”“好运”“威狮”“WESTLAKE”等多个国表里品牌。从营收体量看,申报期内,公司交易收入分别为306.01亿元、318.89亿元、352.52亿元及185.18亿元,其营收界限远超玲珑轮胎、森麒麟等同业业上市公司。

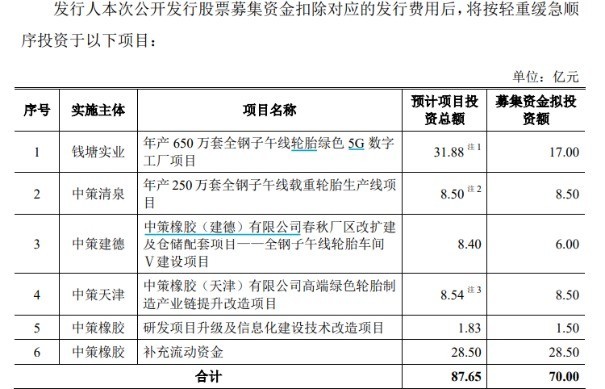

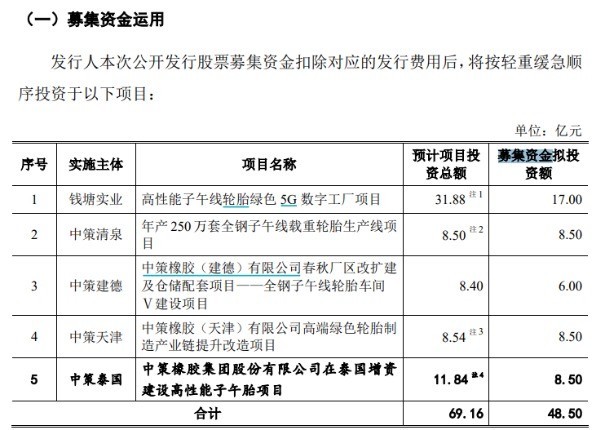

不仅营收体量大,中策橡胶在2023年抛出70亿元的拟募资金额一样稠密,但在公司所列举的募投状貌中,“补充流动资金”拟干涉的召募资金达到28.5亿元,占总募资金额的41%,是扫数募投状貌中需要干涉召募资金最多的,可是,相较其他募投状貌而言,“补充流动资金” 状貌在落索性排序中彰着处于末位。

蚁集2020年至本年上半年公司统统28亿元的分成,中策橡胶上述募资的步履就更显得“突兀”。中策橡胶对此解说称,其是在充分探求自身业务发展及财务景况等身分的情况下进行了合理的现款分成,而补充流动资金的具体用途主要用于翌日三年中跟着公司业务界限增长而引致的职工薪酬、研发用度、原材料采购、销售用度、惩处用度等公司普通营运资金加多的非成人道支拨。

色色男孩

色色男孩

不外证券之星梳剪发现,中策橡胶抓续分成的狡计之一,是为了让控股鼓吹偿还借款。

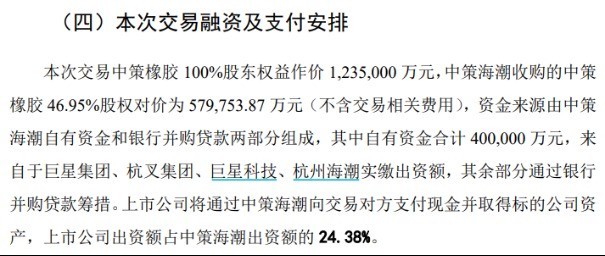

2019年10月,中策波浪与上海彤均分别收购中策橡胶46.95%和10.16%的股权,由此中策波浪成为公司的控股鼓吹,公司实控东谈主变更为:仇建平、仇菲父女。中策波浪收购的中策橡胶46.95%股权对价为57.98亿元,其中自有资金统统40亿元,来自仇建平实控的巨星集团、杭叉集团(603298.SH)、巨星科技(002444.SZ)以及杭州波浪实缴出资额,其余部分通过银行并购贷款不逾越19.8亿元。

值得扎眼,把柄《并购借款公约》主要条件,中策波浪的还款资金来自其所收到的中策橡胶每年分成,关于分成金额不及的部分将由巨星集团承担差额补足义务。把柄杭叉集团表示的公告,2020年至2026年,中策橡胶谋分裂成统统为26.03亿元,在此基础上,巨星集团仍需补足10亿元的差额。

从实质分成情况看,2020年至本年上半年,公司统统分成28亿元,也曾超出了上述的分成谋划。一方面通过广泛分成匡助实控东谈主偿还贷款,另一方面再通过募资28.5亿元补充流动资金,而最终“买单”则是投资者。

证券之星发现,在中策橡胶12月9日表示的最新版块的招股书中,公司将补充流动资金的募投状貌删除,募资总和也缩水至48.5亿元。这一滑为也被外界解读为公司渴望通过镌汰融资界限以求加速IPO程度,毕竟自公司2023年1月提交首份招股书于今,已接近2年技能卡在审核问询循序。

金钱欠债率高于同业

申报期内,中策橡胶的营收逐年攀升,但应收账款也在情随事迁,申报期内,公司应收账款余额分别为:35.86亿元、48.08亿元、50.53亿元和60.65亿元,应收账款盘活率由2021年的9.47次,降至本年上半年的6.66次。公司应收账款余额占营收的比重由2021年的11.72%大幅上升至本年上半年的32.75%。

证券之星扎眼到,申报期内,公司向主要外售客户拉长账期,是带动公司合座账期增长的主要原因之一。蚁集收现比看,申报期内,公司的收现比分别为:0.76、0.8、0.82和0.75。而收现比抓续小于1反应出公司当期有部分收入莫得收现,盈利质料存疑。

证券之星发现,申报期内,中策橡胶的净利润总体呈现抓续攀升,分别为13.75亿元、12.25亿元、26.38亿元和 25.4亿元,但除2023年外,公司各期策动算作现款流量净额与当期净利润的差额呈现较大的波动性,其中本年上半年公司策动算作产生的现款流量净额仅为14.24亿元,与净利润的差额达到11.16亿元,应收账款的增长是以致前述情况呈现的原因。

需要扎眼的是,企业策动性现款流量走低,应收账款越堆越高,其坏账风险也越来越大,而如若莫得外部融资,企业会出现资金链断链的风险。这大略亦然中策橡胶急于IPO的原因之一。

此外,对客户的账期拉长,一定程度也体现公司在产业链中讲话权不高。招股书清爽,中策橡胶处于产业链中游,其上游主要原材料为自然橡胶、合成橡胶、钢丝帘线、炭黑、帘布等,下流主要汽车整车制造及轮胎替换阛阓。申报期内,公司主交易务毛利率为16.19%、15.21%、19.35%和22.32%,而同业业可比上市公司的毛利率均值为21.04%。

telegram 萝莉不出丑出,自己所处行业的毛利率不高,而原材料价钱的波动对公司毛利率影响较大,公司称,原材料采购价钱合座每高潮1%,公司主交易务毛利率下落约0.11个百分点。

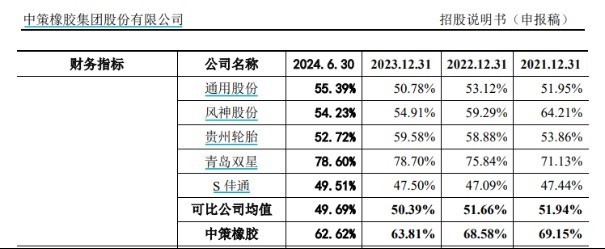

中策橡胶试图闯关 IPO 的另一个关键身分是其居高不下的欠债率。申报期内各期,公司金钱欠债率分别为 69.15%、68.58%、63.81%和62.62%色色男孩,而同业业可比上市公司的均值分别为:51.94%、51.66%、50.39%和49.69%,公司称,其金钱欠债率高于同业业可比公司平均水平,主要原因系公司非上市公司,融资渠谈单一。本次召募资金到位后,金钱欠债率预测将有所镌汰。(本文首发证券之星,作家|吴凡)

Powered by 在线视频国产欧美另类 @2013-2022 RSS地图 HTML地图

Copyright Powered by365站群 © 2013-2024